PKP Berisiko Rendah merupakan PKP yang melakukan kegiatan tertentu dan ditetapkan sebagai PKP Berisiko Rendah yang dapat diberikan Pengembalian Pendahuluan atas kelebihan pembayaran PPN pada setiap Masa Pajak.

PKP yang dimaksud meliputi:

- Perusahaan yang sahamnya diperdagangkan di bursa efek di Indonesia;

- BUMN dan BUMD sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai BUMN dan BUMD;

- PKP yang telah ditetapkan sebagai Mitra Utama Kepabeanan sesuai dengan ketentuan dalam Peraturan Menteri Keuangan yang mengatur mengenai Mitra Utama Kepabeanan;

- PKP yang telah ditetapkan sebagai Operator Ekonomi Bersertifikat (Authorized Economic Operator)sesuai dengan ketentuan dalam Peraturan Menteri Keuangan yang mengatur mengenai Operator Ekonomi Bersertifikat (Authorized Economic Operator);

- Pabrikan atau produsen selain Pengusaha Kena Pajak sebagaimana dimaksud dalam huruf a sampai dengan huruf d, yang memiliki tempat untuk melakukan kegiatan produksi; atau

- PKP yang memenuhi persyaratan tertentu yaitu PKP yang menyampaikan SPT Masa PPN lebih bayar restitusi dengan jumlah lebih bayar paling banyak Rp 1.000.000.000 rupiah.

- Pedagang Besar Farmasi yang memiliki:

- Sertifikat Distribusi Farmasi atau Izin Pedagang Besar Farmasi sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai pedagang besar farmasi; dan

- Sertifikat Cara Distribusi Obat yang Baik sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai cara distribusi obat yang baik;

- Distributor Alat Kesehatan yang memiliki:

- Sertifikat Distribusi Alat Kesehatan atau Izin Penyalur Alat Kesehatan sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai penyalur alat kesehatan; dan

- Sertifikat Cara Distribusi Alat Kesehatan yang Baik sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai cara distribusi alat kesehatan yang baik; atau

- Perusahaan yang dimiliki secara langsung oleh BUMN dengan kepemilikan saham lebih dari 50% yang laporan keuangannya dikonsolidasikan dengan laporan keuangan BUMN induk sesuai dengan prinsip akuntansi yang berlaku umum

Kegiatan tertentu pengusaha meliputi:

- ekspor BKP Berwujud;

- penyerahan BKP dan/atau penyerahan JKP kepada Pemungut PPN;

- penyerahan BKP dan/atau penyerahan JKP yang PPN nya tidak dipungut;

- ekspor BKP Tidak Berwujud; dan/atau

- ekspor JKP

PERSYARATAN

Untuk dapat ditetapkan sebagai PKP Berisiko Rendah, persyaratan yang harus dipenuhi adalah

- Selain PKP yang memenuhi persyaratan tertentu yaitu PKP yang menyampaikan SPT Masa PPN lebih bayar restitusi dengan jumlah lebih bayar paling banyak Rp 1.000.000.000 rupiah;

- PKP telah menyampaikan SPT Masa PPN selama 12 bulan terakhir;

- PKP tidak sedang dilakukan pemeriksaan bukti permulaan dan/atau penyidikan tindak pidana di bidang perpajakan; dan

- PKP tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 tahun terakhir.

PENGAJUAN PERMOHONAN

Untuk dapat ditetapkan sebagai PKP Berisiko Rendah, PKP mengajukan permohonan ke KPP tempat PKP dikukuhkan. Permohonan tersebut harus dilampiri dengan kelengkapan dokumen sebagai berikut:

- untuk PKP Mitra Utama Kepabeanan, dilampiri surat penetapan sebagai Mitra Utama Kepabeanan;

- untuk PKP Operator Ekonomi Bersertifikat (Authorized Economic Operator), dilampiri surat penetapan sebagai Operator Ekonomi Bersertifikat (Authorized Economic Operator);

- untuk pabrikan atau produsen, dilampiri surat pernyataan mengenai keberadaan tempat untuk melakukan kegiatan produksi;

- untuk Pedagang Besar Farmasi, dilampiri Sertifikat Distribusi Farmasi atau Izin Pedagang Besar Farmasi, dan Sertifikat Cara Distribusi Obat yang Baik;

- untuk Distributor Alat Kesehatan, dilampiri Sertifikat Distribusi Alat Kesehatan atau Izin Penyalur Alat Kesehatan, dan Sertifikat Cara Distribusi Alat Kesehatan yang Baik

- untuk perusahaan yang dimiliki secara langsung oleh BUMN, dilampiri Laporan Keuangan Konsolidasi BUMN induk yang telah diaudit oleh auditor independen untuk tahun pajak terakhir sebelum permohonan diajukan.

Keputusan atas permohonan diberikan paling lama 15 hari kerja sejak permohonan diterima secara lengkap. Apabila sampai dengan jangka waktu yang ditetapkan berakhir, DJP tidak memberikan keputusan, berlaku ketentuan sebagai berikut:

- permohonan WP dianggap dikabulkan; dan

- DJP harus menerbitkan keputusan penetapan sebagai PKP Berisiko Rendah.

Terhadap PKP yang memenuhi ketentuan WP Persyaratan Tertentu yaitu PKP yang menyampaikan SPT Masa PPN lebih bayar restitusi dengan jumlah lebih bayar paling banyak Rp 1.000.000.000 rupiah, diperlakukan sebagai PKP Risiko Rendah sepanjang memenuhi persyaratan:

- Pengusaha Kena Pajak tidak sedang dilakukan pemeriksaan bukti permulaan dan/atau penyidikan tindak pidana di bidang perpajakan; dan

- Pengusaha Kena Pajak tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 tahun terakhir

Oleh karena itu, PKP yang dimaksud tidak perlu menyampaikan permohonan penetapan sebagai PKP Risiko Rendah dan Direktur Jenderal Pajak tidak menerbitkan keputusan penetapan secara jabatan sebagai Pengusaha Kena Pajak Berisiko Rendah.

PENCABUTAN PENETAPAN

Keputusan penetapan PKP Berisiko Rendah mulai berlaku sejak tanggal ditetapkan sampai dengan dilakukan pencabutan penetapan oleh DJP. Pencabutan keputusan penetapan PKP Berisiko Rendah dilakukan dalam hal PKP:

- dilakukan pemeriksaan bukti permulaan dan/atau penyidikan tindak pidana di bidang perpajakan;

- dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap; atau

- tidak lagi memenuhi ketentuan.

PKP yang telah dicabut penetapannya sebagai PKP Berisiko Rendah dapat mengajukan kembali permohonan penetapan.

Berdasarkan permohonan Pengembalian Pendahuluan, DJP terlebih dahulu melakukan penelitian kewajiban formal Pengembalian Pendahuluan, yaitu meliputi:

- penetapan PKP Berisiko Rendah masih berlaku, kecuali PKP yang memenuhi Persyaratan Tertentu;

- PKP tidak sedang dilakukan pemeriksaan bukti permulaan dan/atau penyidikan tindak pidana di bidang perpajakan; dan

- Pengusaha Kena Pajak tidak dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 tahun terakhir.

Dalam hal PKP Berisiko Rendah memenuhi ketentuan, DJP menindaklanjuti dengan melakukan penelitian terhadap:

- pemenuhan kegiatan tertentu ekspor BKP/penyerahan BKP dan/atau penyerahan JKP kepada Pemungut PPN/Penyerahan BKP dan/atau penyerahan JKP yang Pajak Pertambahan Nilainya tidak dipungut/ ekspor BKP Tidak Berwujud dan/atau ekspor JKP dilakukan untuk memastikan PKP melakukan kegiatan tersebut pada Masa Pajak yang diajukan permohonan Pengembalian Pendahuluan.

- kebenaran penulisan dan penghitungan pajak dilakukan dengan memastikan kebenaran penjumlahan, pengurangan, perkalian, dan/atau pembagian suatu bilangan dalam penghitungan pajak.;

- Pajak Masukan yang dikreditkan oleh PKP Berisiko Rendah telah dilaporkan dalam SPT Masa PPN oleh PKP yang membuat Faktur Pajak. Pajak Masukan yang tidak sesuai maka tidak diperhitungkan sebagai bagian dari kelebihan pembayaran pajak; dan

- Pajak Masukan yang dibayar sendiri oleh Pengusaha Kena Pajak Berisiko Rendah telah divalidasi dengan NTPN

SKPPKP diterbitkan paling lama 1 bulan sejak permohonan diterima. Apabila jangka waktu tersebut terlampaui dan DJP tidak menerbitkan SKPPKP atau pemberitahuan maka permohonan PKP dianggap dikabulkan dan DJP menerbitkan SKPPKP setelah jangka waktu berakhir.

Apabila kelebihan pembayaran pajak pada SKPPKP tidak sama dengan jumlah dalam permohonan Pengembalian Pendahuluan, PKP Berisiko Rendah dapat mengajukan kembali permohonan Pengembalian Pendahuluan atas selisih kelebihan pembayaran pajak yang belum dikembalikan melalui surat tersendiri. Dalam hal PKP Berisiko Rendah tidak meminta pengembalian atas selisih kelebihan pembayaran pajak yang belum dikembalikan, PKP Berisiko Rendah dapat melakukan pembetulan SPT Masa PPN pada Masa Pajak yang diajukan permohonan Pengembalian Pendahuluan.

KETENTUAN PENTING

Dalam hal WP Kriteria Tertentu dan/atau WP Persyaratan Tertentu juga ditetapkan sebagai PKP Berisiko Rendah, tata cara Pengembalian Pendahuluan PPN dilakukan berdasarkan hasil pemeriksaan diterbitkan SKPKB (Surat Ketetapan Pajak Kurang Bayar), berlaku ketentuan sanksi administrasi berupa bunga sebesar 2% per bulan paling lama 24 bulan, dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak sampai dengan diterbitkannya SKPKB.

Dalam hal WP Kritera Tertentu, WP Persyaratan Tertentu, atau PKP Berisiko Rendah menyampaikan SPT yang menyatakan lebih bayar dan SPT tersebut:

- tidak disertai permohonan Pengembalian Pendahuluan; dan

- tidak disertai permohonan pengembalian kelebihan pembayaran pajak berdasarkan ketentuan sebagaimana dimaksud dalam Pasal 17B Undang-Undang KUP,

- SPT tersebut ditindaklanjuti berdasarkan ketentuan sebagaimana dimaksud dalam Pasal 17 ayat (1) Undang-Undang KUP.

Dalam hal WP Kritera Tertentu, WP Persyaratan Tertentu, atau PKP Berisiko Rendah menyampaikan SPT yang menyatakan lebih bayar dan mengajukan permohonan pengembalian kelebihan pembayaran pajak sesuai dengan ketentuan sebagaimana dimaksud dalam Pasal 17B Undang-Undang KUP, SPT tersebut ditindaklanjuti berdasarkan ketentuan sebagaimana dimaksud dalam Pasal 17B Undang-Undang KUP.

Dalam hal berdasarkan hasil penelitian terhadap permohonan Pengembalian Pendahuluan tidak diterbitkan SKPPKP, terhadap permohonan pengembalian kelebihan pembayaran pajak ditindaklanjuti berdasarkan ketentuan sebagaimana dimaksud dalam Pasal 17B Undang-Undang KUP.

Direktur Jenderal Pajak dapat melakukan pemeriksaan terhadap WP Kriteria Tertentu, WP Persyaratan Tertentu, atau PKP Berisiko Rendah yang telah memperoleh Pengembalian Pendahuluan dan menerbitkan surat ketetapan pajak berdasarkan hasil pemeriksaan tersebut. Pemeriksaan dilakukan sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan yang mengatur mengenai pemeriksaan.

Contoh restitusi PKP Risiko Rendah

|

Januari |

Februari |

Maret |

| Pajak Keluaran |

75 |

80 |

60 |

| Pajak Masukan |

100 |

110 |

90 |

| Kompensasi Kelebihan Masa Pajak Sebelumnya |

0 |

25 |

40 |

| Kurang bayar/Lebih Bayar |

-25 |

-55 |

-70 |

| Perlakuan atas Lebih Bayar |

|

|

|

| Dikompensasi ke Masa Berikutnya |

25 |

55 |

|

| Direstitusi |

|

|

70 |

Sebagaimana ketentuan dalam restitusi pendahuluan, PKP tidak diperkenakan meminta restitusi atas kelebihan yang berjumlah 70 tersebut. Dengan kata lain, jumlah kelebihan yang boleh dimintakan restitusi pendahuluan hanya sebesar 30 (PM 90 – PK 60), yaitu jumlah kelebihan murni dari perhitungan pajak keluaran dan pajak masukan pada SPT Masa PPN Maret. Sementara itu, Lebih bayar PPN yang berasal dari Masa Pajak Januari dan Februari dapat dikompensasikan ke masa pajak setelah Maret. Akibatnya, sebelum mengajukan restitusi pendahuluan, PKP harus melakukan pembetulan terhadap SPT PPN Masa Maret terlebih dahulu.

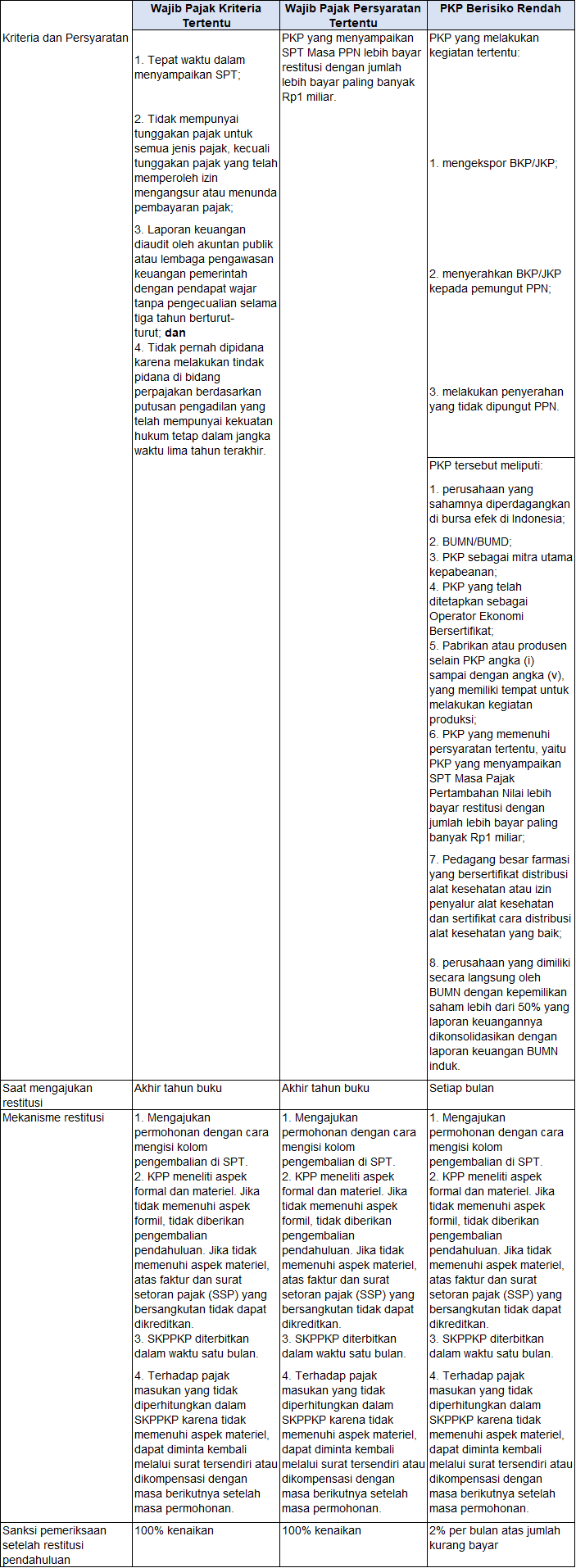

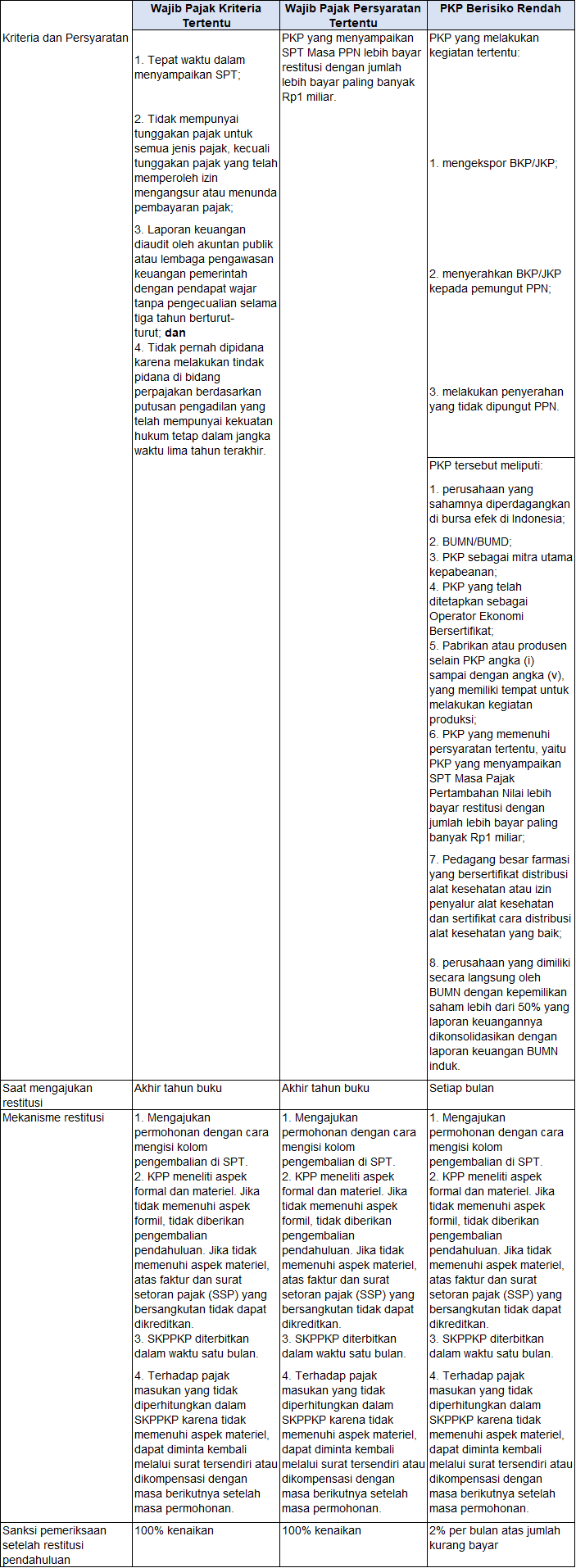

Tabel Ketentuan Restitusi

Dasar hukum:

PMK 39/PMK.03/2018

SE – 10/PJ/2018